「リスク分散」とか「分散投資」とか、大事なのはわかるけど、具体的にどんなジャンルだと分散したことになるのか・・・?

全くの初心者だった私が独自で勉強し、「分散投資」についてまとめてみました。

なぜ分散投資が必要なのか?そして、分散投資の主な種類についてもみていきましょう。

◆分散投資が必要不可欠な理由

「Don’t put all your eggs in one basket.(すべての卵を一つのカゴに盛るな)」

これは、分散投資の意義を表す米国の格言です。

卵を一つのカゴにすべて盛ってしまうと、そのカゴを落としたときに全部の卵が割れていまいますが、複数のカゴに分けて盛っておけば、そのうちの一つのカゴを落としカゴの中の卵が割れてしまったとしても、他のカゴの卵は影響を受けずに済みます。

特定の商品やジャンルにすべて投資するのではなく、複数の銘柄の商品に投資し、リスクを分散させた方が良いと考えられています。

分散投資は多くの投資家が実践していて、投資の損失を最小限にするための有効な手段だとされています。

世界的に有名なアメリカの投資家ウォーレン・バフェット氏も、分散投資の大切さを提唱しています。

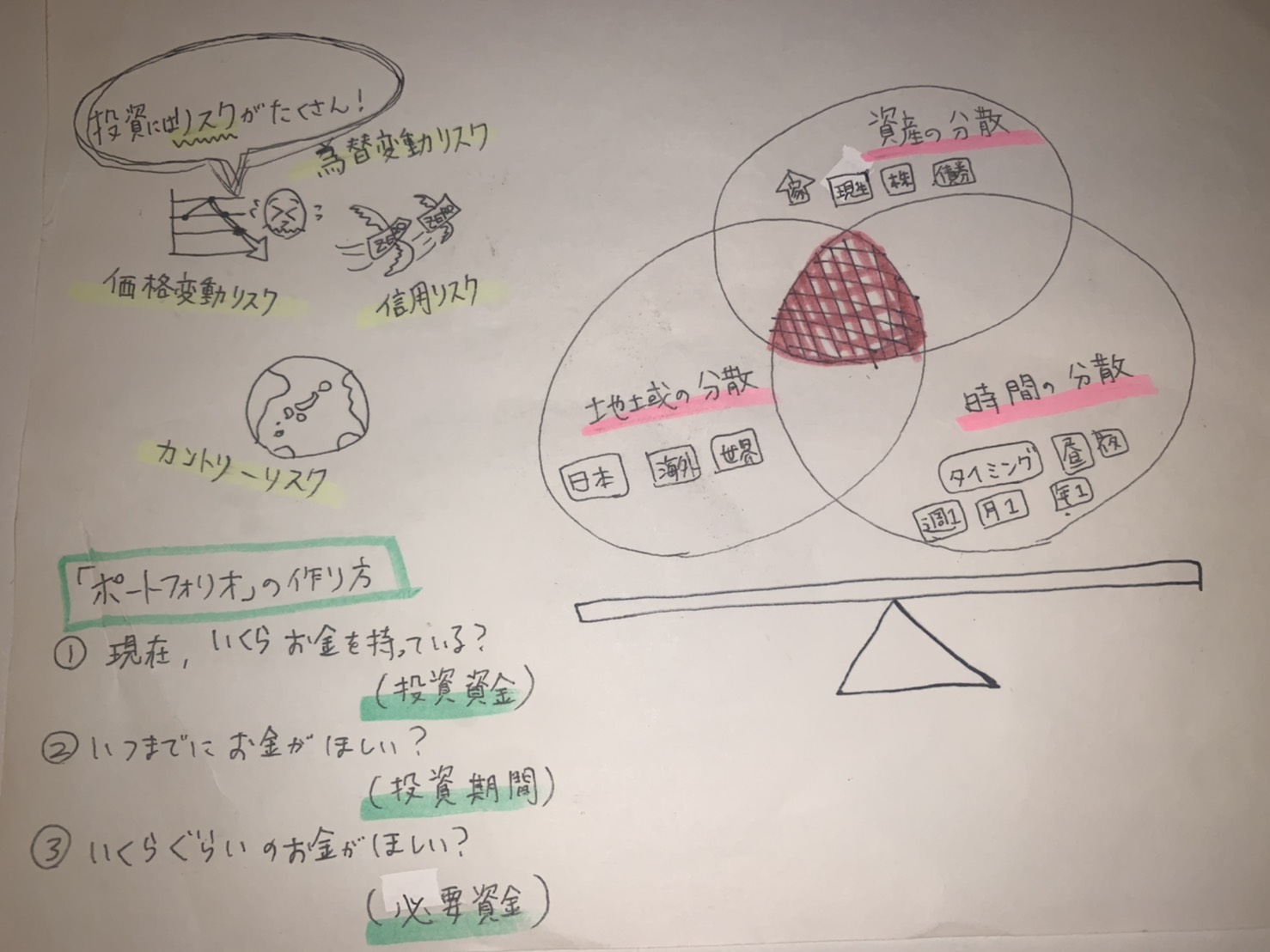

では、投資にはどういったリスクの種類があるのでしょうか?確認していきましょう。

投資をする上で、発生する主なリスクは次の4つです。

| 価格変動リスク | 購入時の価格より、売却時の価格が下がるリスク |

|---|---|

| 為替変動リスク | 為替が変動することで、為替差損となるリスク |

| 信用リスク | 国・企業の経済悪化により、有価証券の価格が下落するリスク |

| カントリーリスク | 国の情勢や政策、天災によって資産価値が減るリスク |

◆分散投資の種類

リスクを軽減するための分散投資として、「資産」「地域」「時間」の3つを分散させることをオススメしています。

| 種類 | 概要 |

|---|---|

| 資産の分散 | 株、債券、不動産など、複数の資産に投資する |

| 地域の分散 | 日本株、米国株など、複数の国の資産に投資する |

| 時間の分散 | 投資タイミングを複数回に分ける |

それぞれ見ていきましょう。

① 資産(アセットクラス)の分散

「資産の分散」とは、ひとつの資産で構成せず、複数の資産に分散して投資する手法です。主に価格変動リスクや信用リスクを軽減することができます。

株や債券、不動産、コモディティ(先物)などの資産は、それぞれの値動きやリスクの特性が違います。違う特性をもった資産で構成することで、リスクを減少させることができます。

また、値動きやリスクの特性が同じ資産グループを、「アセットクラス」といいます。

例を挙げると、

・株⇒「国内株式・海外株式」

・債権⇒「国債・公社債」

など。

「資産の分散」は、各アセットクラスへの資金の配分を重要としています。

では、同じアセットクラス内で「銘柄Aと銘柄B」に分散投資は意味がないのでしょうか?

結論からいうと、業種別に分散投資するなどで効果がある場合もありますが、複数のアセットクラスに分散投資することに比べて、リスクの分散の効果は低いと思われます。

例えば、日経平均を大きく下げる出来事があった場合、銘柄Aと銘柄Bはどちらの株価も下落する可能性があります。

違うアセットクラスである債権や不動産に分散投資をしていれば、日経平均がどう変動したとしても、損失には直結しません。

こうした価格変動のリスクを軽減する方法として、複数のアセットクラスへの分散投資は非常に効果があるでしょう。

② 地域の分散

異なる地域や国に資産を分散させることで、主に為替変動リスクやカントリーリスクを軽減できます。

急激な為替変動や、投資先の国の情勢悪化によって、資産の損失にならないよう、地域の分散が大切です。

わかりやすくいうと、日本が不況のときは海外が好況だといわれています。海外資産にも積極的に投資することによって、大切な資産を守ることに繋がります。

アメリカなどの先進国だけでなく、インドや中国などの新興国もオススメです。新興国は急激な経済成長を見込めるので、リターンアップも期待できるでしょう。

また、①資産の分散と②地域の分散を合わせて、リスクパリティ戦略という手法がオススメです。

「リスクパリティ戦略」とは、ポートフォリオ全体における各資産のリスク割合が均等になるように保有する投資戦略のことで、個人投資家から機関投資家まで幅広い人が利用しています。

アセットクラスと地域の分散として、各資産のリスク率を元に資産配分を決めることで、リターンも安定させることができます。

例えば、日本株式のリスクが年率20%、海外債券は年率5%だとしましょう。この場合、日本株式20%に対して海外債券を80%保有することで、ハイリスクな資産は配分を少なくし、ローリスクな資産は配分を多くすることで、リスクを均等にできるのです。

リスクパリティ戦略を使うことによって、損失が少なくなれば、リターンもしっかりして安定してくることが見込めますよ。

③ 時間の分散

「時間の分散」とは、投資のタイミングを分けることを意味します。

なぜ投資のタイミングを分けると、リスクの分散になるのかというと、一度の投資でひとつの銘柄に資産をすべてつぎこんでしまうと、そのタイミングがもし高値だった時、一気に損失が膨らむからです。

「時間の分散」は投資のタイミングの判断がとても難しいので、初心者の場合はドルコスト平均法という手法がオススメです。

ドルコスト平均法とは、一定の金額で定期的に投資資産を購入していく投資方法のことです。

投資のタイミングを固定することで、高値で買いすぎたり安値で買い損ねるリスクを軽減します。

ドルコスト平均法は、平均購入単価を引き下げる効果もあります。

毎月一定数を購入するよりも、一定額の購入の方が平均購入単価が下がり、毎月購入する日にちを決めておくことで、投資のタイミングに迷わないので、精神的にも嬉しい手法です。

時間を分散させることは、ドルコスト平均法が非常に効果的なので、ぜひ実践してみてください。

◆分散投資のデメリット

分散投資には、リスクを軽減できるメリットがある一方で、もちろんデメリットもあります。

メリットを活かすためにデメリットの把握は必要不可欠ですよ。

分散投資のデメリットは次のようになっています。

【分散投資のデメリット】

- 複数資産の管理が難しい

- 資産を分散するため、短期間でのリターンが出にくい

分散投資はリスク軽減として効果的なのですが、資産を分散しすぎると管理が難しくなってきます。

また、リスクだけでなくリターンも分散されてしまうので、5年~10年以上の運用が目安です。そうしないと、まとまった利益は出しにくいのです。

自分で管理して分散投資を行うのであれば、資産は5つまでに絞り、長期投資を前提で行うようにしてください。

【様々な投資に関する記事】

・分散投資として「不動産」は適正?~30代から始める資産運用術~

・マンション投資はハズレクジ!不動産投資のリスク・コスト21選

・不動産投資は『激安ボロ物件のリメイク投資』の時代へ

・ローンを組んで投資用不動産は正解?不正解?関係者が本気で語る

・これから不動産投資に代わるものを考えてみようと思う【コラム】

・【歴30年のベテラン投資家さんにインタビュー】不動産の購入で大事にしたいこと3つ

・不動産投資と【FX・株×個人年金】を比較してみた。

◆ポートフォリオを作ってみよう!

すべての資産を株式につぎこんでしまったら、暴落したときに一文無しになってしまいます。逆に、すべての資産を預金し増えるのを待っていても、預金だけで財産を増やすことは難しいでしょう。

つまり、投資はバランスが大事なのです。資産を増やす上でかかせないのが、「分散投資」と「ポートフォリオ」です。

分散投資は上記で紹介し、なんとなくイメージがつかめたでしょう。

これからは「ポートフォリオ」の部分です。

あまり耳慣れない単語かもしれません。ざっくりいうと、どの分野・銘柄にどのくらい資産をおくか、イメージ画像のようなものです。

例えば、ビールのメーカー、アイスのメーカー、エアコンのメーカーという3つの会社の株式を買ったとします。

一見全く違ってみえますが、共通しているのは「夏が暑ければ暑いほど、よく売れるもの」というところです。

猛暑であれば3社の業績も上がり株も値上がりし、結果儲けることができるでしょう。しかし、涼しかったらどうでしょう?バランスよく買った株式だと思いきや、一気に損失になってしまうかもしれません。

投資の世界では、この「かもしれない」というリスクを徹底的に排除する考え方をもっていなくてはなりません。

もちろん、株式は複雑なので一つの要因だけで決まるものではありません。

上記の例のように、「猛暑になるだろう」という偏った考え方ではなく、損失を最小限に抑え、利益をしっかり出せるような投資配分を考えることが大事です。

この配分のバランスをポートフォリオとして出していくのです。

◇ポートフォリオを作る上で大切な3つのポイント

ポートフォリオの組み方は、基本的に次の3つで決まります。

①現在、いくらお金を持っている?(投資資金)

②いつまでにお金がほしい?(投資期間)

③いくらぐらいのお金がほしい?(必要資金)

【投資資金】

少しの貯蓄しかない人が、すべてを株式のようなハイリスク・ハイリターンの金融商品に投資すると、財産を失う可能性があるので危険です。逆に、資金に余裕があれば、ポートフォリオの株式の割合を多くしてもいいでしょう。

【投資期間】

投資する期間が長ければ長いほど、株式などのハイリスク・ハイリターンの金融商品への投資が見えてきます。もし損失が出たとしても、後の期間で十分挽回ができるからです。

⇒超長期投資(不動産、株式投資、投資信託、つみたてNISA,NISA,iDeCo)比較してみた

【必要資金】

「早くたくさんのお金が必要」と、投資期間は短く、リスクの高い金融商品に投資してしまうと、手持ちのお金は増ええるどころか目減りしてしまうかもしれません。

このように、ポートフォリオを組むにあたって、まずこの3つを明らかにすることから始まります。

「いつ」「なんのために」「いくらくらい」を明らかにすることによって、それに沿ったポートフォリオを考えることが大事です。

車やバイクを買うため?結婚資金を用意するため?将来のマイホームのため?子供のため?はたまた、自分たちの老後の生活のため?

こういった自問自答をして自分の中で目的と期間と金額が具体的にすることで、ポートフォリオ策定のスタート地点になるでしょう。

どんな人生を送るかはあなた次第、あなたのライフプランに合わせた資産形成で運命を切り開いていきましょう。

◆まとめ│投資の世界は未知数、自分の判断がすべてを作る

分散投資について紹介しました。

不動産や株、債券だけでなく、バランスよく資産を配分し、資産形成を行うことが大切です。

また、すべてが自己判断だからこそ、冷静な目で正しいと信じる道を走るのです。その前に、先人たちが残した情報や知識をしっかりと身に着けて、出来る限りリスクを減らしましょう。

投資の世界は、知識がすべてではありません。だからこそ、自分の判断がすべてを作っていくのです。