それは突如として訪れた。

自分の老後を意識せざるを得ない出来事が起こったのだ。

今後のライフプランをしっかり考えずに生きていた私は、焦りに焦った。

これは誰にでも起こり得る出来事を経験したことで、自分の将来や老後を考えるようになった、30代独身男に起こった実話である。

すべての人に伝えたい。

いまあるものはすべて有限で、状況は刻一刻と変化するものだと。

これより、そう思うようになったきっかけから紹介していきますが、「資産運用について」まで飛ばしたい方はこちらからどうぞ。

◆親が倒れた…!その時によぎったこと

ある日突然弟から、父が倒れたと連絡があった。

その瞬間、いろんなことが頭を巡った…

まだ30代半ばで独身、孫も見せてやれなかった、親孝行もできていたのだろうか、それよりなにより、介護となったら誰がするんだ?!

家族のピンチはみんなのピンチだといわれて育った自分は、このピンチをどう乗り越えるか悩んでいた。

いや、落ち着け落ち着け・・・。

まず、頭の中を整理しよう!!!

【親が倒れたら考えるべきこと】

- 親の遺産はどのくらいあるのか把握する

- 持ち家の場合、その家はどうするか

- 介護をしながら働けるか?

- 貯金はいくらあり、どのくらいの猶予があるか

- 親の要望を叶えてあげられるか

◆自分のライフプランを真剣に考えるように

幸い、父は軽い症状で済んだものの、油断を許せない状況が続いています。

いままでたくさん無理して働いてきたので、たまにはゆっくり休んだらと言って、その間に自分ができることはしようと思いました。

親が生きててこそ親孝行ができるのですから。

さて、こういった経験をしないと、自分の老後やライフプランについて考える機会はなかったので、ある意味有難かったです。

あなたは、何歳まで働き、どう老後を過ごし、どんな人生にするか、プランは決まっていますか?

明確に決まっているという方は少ないのではないでしょうか。

僕もそうでした。

親が倒れたのを機に、自分の今後について真剣に考えるようになりました。

もし、親の介護が必要になったり、働かずに老後を過ごすとしたら、圧倒的に「お金」が足りていません!!

30半ばになったおっさんが、資産運用について全く知らなかったことを恥ずかしく思いながら、しっかり実践しようと決め勉強を始めました。

⇒【人生100年計画】老後の生活は本当にその家で大丈夫?

⇒超長期投資(不動産、株式投資、投資信託、つみたてNISA,NISA,iDeCo)比較してみた

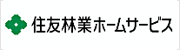

◆資産運用にはたくさん種類がある

ひとくちに「資産運用」といっても、いろんな種類があります。

お金は銀行に貯金しているだけでは年利はすっごく低いです。

ですので、お金の置き場所を変えてお金にも働いてもらおうというのが「資産運用」です。

これから紹介するのは、資産運用をするときのポイントについてです。

資産運用は若ければ若い方が良いですが、20代ではそれほどまとまったお金はありませんよね。

まとまったお金もあり、社会人になって知識や経験も豊富になった30代からでも十分遅くありません。

20代の人はもちろん、30代、40代の人はぜひチェックしてください。損はさせません!

◆20~30代は「長期運用」がオススメ

投資の世界は知識や経験、そして何より資金がものをいいますが、「若さ」を強みにできるのが「長期運用投資」です。

例えば20歳から定年までの40年間、貯金と投資で月1万円、3万円ずつ運用した場合の結果をみてみましょう。

| 利率 | 1万円 | 3万円 |

|---|---|---|

| 0% | 480万円 | 1,440万円 |

| 0.1%(銀行口座に預金) | 489万円 | 1,469万円 |

| 1.0%(投資で1%運用できた場合) | 589万円 | 1,769万円 |

| 3.0%(投資で3%運用できた場合) | 962万円 | 2,778万円 |

続いて、30歳から定年まで30年間続けた場合がこちらです。

| 利率 | 1万円 | 3万円 |

|---|---|---|

| 0% | 360万円 | 1,080万円 |

| 0.1%(銀行口座に預金) | 365万円 | 1,096万円 |

| 1.0%(投資で1%運用できた場合) | 419万円 | 1,258万円 |

| 3.0%(投資で3%運用できた場合) | 582万円 | 1,748万円 |

◇運用期間が長いとリターン率が高い!

先ほども述べたように、低金利時代の現代では銀行に預けていてもほとんど利息はつきません。(利率はおおよそ0.1%で、100万円預けても1万円、1000万円預けても10万円にしかなりません)

そして、今後はインフレになると予想されているので、物価の値上がりを下回ってしまい、実質的に資産価値が目減りすると考えられます。

そこで、毎月3万円の積立投資をたとえば40年間行ったとすると、利率3%では1,440万円の投資が2,778万円と約2倍になっているのがわかります。これを運用期間が10年短くなる30年間の積立でみてみると、1,780万円と、40年間運用したときと比べて1,000万円ほど少なくなっているのがわかります。

期間が短い積立なので少なくなるのは当然として、注目すべきは投資額に対するリターン率です。

30年間の運用では1,080万円の投資額に対し、1,748万円になるため1,6倍。しかし、40年間の運用では2倍になるので、率が落ちているのがわかります。同じ利率3%の運用にもかかわらず、運用期間によってこれほどリターン率にも差が出てしまうのです。

◇利回り「3%」は多いの?少ないの?妥当なのか?

ここで提示している年利「3%」にあまりピンとこない方もいるかもしれません。

少ない気もするし、多い気もするし…もしかしたら妥当なのかも?と思ってしまいますよね。

年利3%は、投下資金が何もしなくても1年で3%増えるということです。

株式であれば1日で3%の値動きをすることはいくらでもあります。いってしまえば、1年で2倍になることもあれば、半分になってしまうことがあるハイリスクハイリターンの世界です。

つまり、投資の世界において長期間で安定的に3%の利回りを出すことは、年金や保険会社のような機関投資家が目指す利回りレベルです。投資目的が年金のように遠い未来に準備する資金のような場合、元本割れせず確実にプラス3%を目指すという目標設定は理にかなっています。

◇オススメ投資は「長期+分散」

投資にはリスクがつきものです。投資というと、株式や証券などをイメージして、自分が持っている精一杯の知識で優良企業の株式を1つ買って保有しておくというパターンも少なくありません。

しかし、そのやり方はとてもリスクの高いパターンです。今は大企業でも倒産する時代で、安心・安全はどこにもありません。「確信を持って買った」銘柄も、短期間で何割も値下がりすることはよくあります。

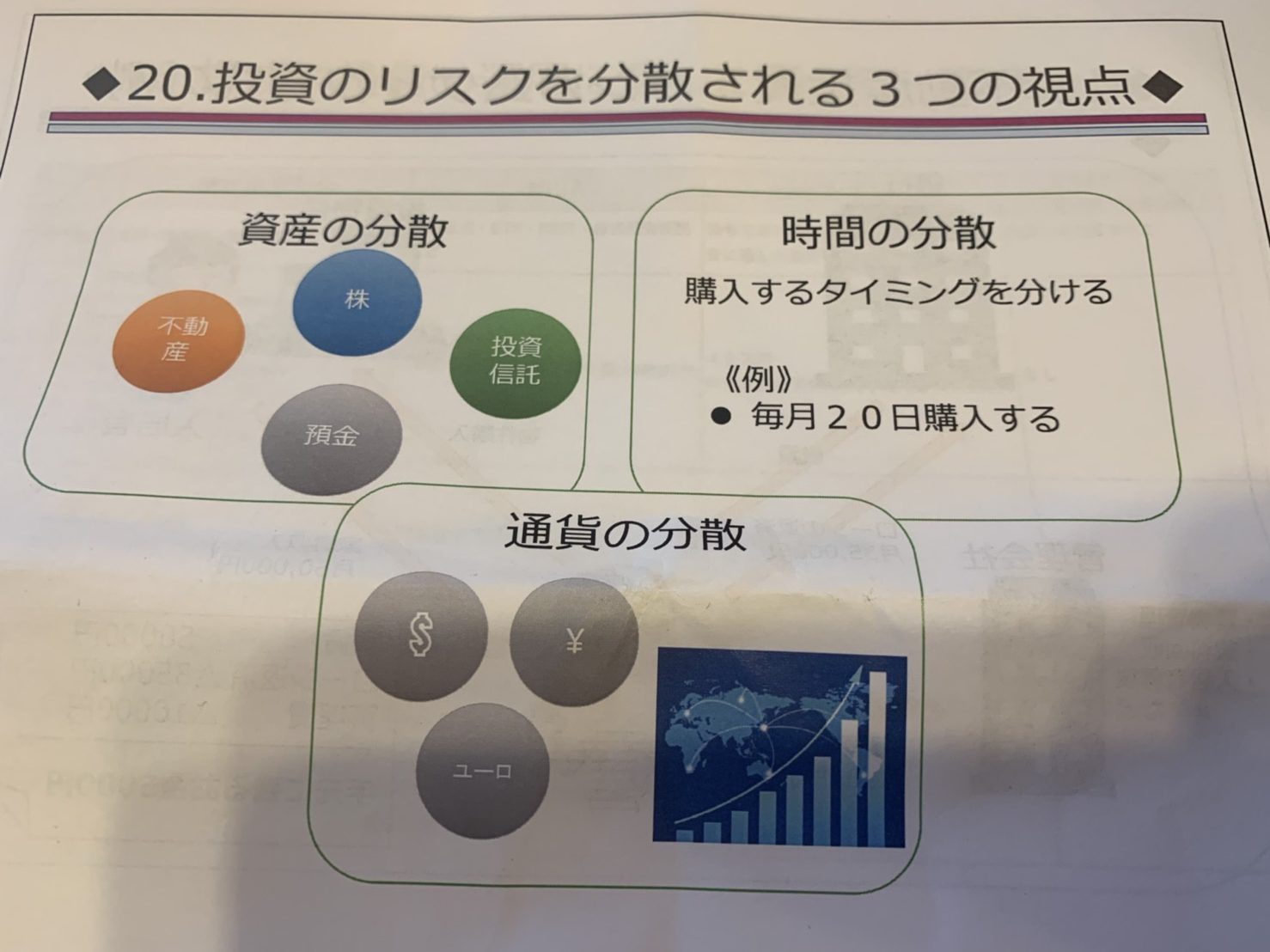

そういったリスクを回避するために、オススメなのが「長期+分散」して投資する方法です。

分散投資の主なメリットは下記のようになっています。

- 予期せぬ事態など、リスクを回避して資産を守ることができる

- 集中投資よりも結果として高い運用効果が期待できる

もちろん、どんなに良さそうな投資でも100%安心安全なリスクのない投資はありません。よって、なんの保証もありません。

過去に数えきれない不測の事態によって、プロでも大きな損失を出しています。

投資の世界の格言として「卵は1つのカゴに盛るな」という言葉があります。

これが分散投資の原則で、リスク回避の必要性を説いています。分散すると、リターンが下がってしまうと思われがちですが、ハイリスクの集中投資よりも、分散投資の方が結果的に良い成果に繋がるとされています。

一攫千金するのであれば1点買いが効率的ですが、それは投資ではなく『投機』やギャンブルです。

◆「分散投資」の始め方

分散投資は、ただやみくもに様々な銘柄に手を出せば良いわけではありません。同じような値動きをする銘柄に複数投資しても、リスクは減らせないという考えです。

分散投資は、値動きやリスクの種類が異なるものを組み合わせる必要があります。

例えば、株式を複数購入するのではなく、債券(国債や社債)も同時に投資する方法です。

・4つの「アセットクラス」のバランス

その株式や債券を国内・海外に分けることで、下記のような4つのグループ分けができます

- 国内株式

- 国内債券

- 海外株式

- 海外債券

それぞれのグループを「アセットクラス」といい、同じアセットクラスに入る銘柄は同じような値動きやリスクを持っています。

そのため、所有している銘柄が特定のアセットクラスに偏っていると、何かがあったときにダメージが大きくなってしまうので、バランスが大切です。アセットクラスのバランスは、「資金がどのアセットクラスに振り分けられているかが収益の8~9割を決める」といっても過言ではないほど重要なものです。

・少額から投資できる「投資信託」がオススメ

アセットクラスを理解したら、次に注意すべきは複数銘柄の購入手続きの上手な仕方です。分散投資を実践する際、購入手続きだけでなく全体的に非常に手間暇(=コスト)がかかるのです。

株式投資であれば最低購入額が1銘柄10万円を超えたり、手堅くいこうとすると100万円以上かかることも…。

そうなると、1万円から運用を始めたいと思っている人にとっては無理ですよね。

こうしたコストや最低購入額の壁をクリアし、分散投資を実現させるためには、投資信託を利用すると良いでしょう。

投資信託とは、多くの投資家から少しずつ資金を集めて、複数銘柄に分散投資してくれるものです。

このときにも、過去の実績や残高、人気ランキングだけでは決めず、アセットクラスへの分配に注目しましょう。

というのも、各銘柄の選択はリターンの1~2割程度しか影響しないとも言われています。アセットクラス配分は投資の体力の8~9割を占めているともいわれるほど重要です。これだけでも大変な作業ですので、銘柄選びは専門家に委ねてアセットクラス配分に集中するのが良いでしょう。

・長期投資は「放置」が基本

最後に、長期投資において、購入後は基本的に「放置」するくらいの心構えが丁度良いです。ずっと気にかけて一喜一憂していては本末転倒になってしまいます。特に毎月1万円程度を積立式で投資する方法は、一度に1,000万円投資するのと違い、値下がりする時期に安く株が買えるメリットが期待できます。

このように、定期的に一定額を少額投資し、平均購入額を下げる方法を「ドル・コスト平均法」といいます。この方法は、値下がりするのをむしろ歓迎できるくらい心に余裕を持てます。もしこれが一度の多額を投資する場合、一定数の値下がりが生じたら損切するラインをあらかじめ決めておく方法があるのですが、個人ではこれがなかなかできない傾向があります。

ですので、半年に1回ほどアセットクラスのバランスをチェックします。もしここでアセットクラスのバランスが崩れていた場合、調整するなど「リバランス」が必要となります。

◆年代別にみる「長期+分散投資」をスタートさせたら

投資のリスクやリターンとライフプランの関係を、それぞれの年代でゴルフに例えてみてみましょう。

分散投資をスタートさせてからの流れやポイントを紹介していきます。

◇20代~の運用ポイント

20代のほとんどの人が少ない資産で生活しているのではないでしょうか。少ない資産を元手に増やすには、安定した債権よりもリスクは高くてもハイリターンが見込める株式の配分を増やすべきでしょう。

ゴルフを人生に例えるのであれば、20代での資金運用は、まだティーショットでドライバーを使い遠くまでボールを飛ばす段階でしょう。

池ポチャやOBなどの困難やリスクはありますが、若さ故の「時間」を活かし、値下がりした投資対象が再び値上がりする(リカバリーショットを打つ)機会を待つことができます。

◇30代~の運用ポイント

定年まで約30年という分岐点を迎える30代が心掛けたいのが、「大きく負けないこと」です。

しかし、万が一失敗してしまった場合は、短期間で取り戻そうと焦らない気持ちの余裕を持っていてほしいです。

ゴルフでいうと、池ポチャやOBをしてしまったとしても、しっかり軌道修正ができるくらいの集中力が大切です。

30代は最も稼げる時期といわれていますが、油断は禁物です。失敗しないために、「子供二人を育てて大学までいかせるといくら必要だな」など細かい具体的な目標設定をするのをオススメします。

◇40代~の運用ポイント

40代になると、定年退職(=ゴルフでいう所のグリーン)を意識します。クラブをアイアンに持ち替え、正確にグリーンに乗せることが目標となります。つまり、値動きの激しい株式の比率を抑え安定的な債券の割合を増やすのです。こうしてバランスをとることで、コントロールしやすくなります。

ここでは20代の頃のように思い切った冒険はせずに、あくまでも「確実性」を狙って運用していくことが大切になります。

退職する頃には、グリーンに乗ったボールをオールに向けてパターで正確に打ち込む必要があり、ここでドライバーを握ってしまうことが少なくないので注意しましょう。

◇50代~の運用ポイント

給与所得者にとっては、定年はある意味人生の大きな区切りの時です。いよいよ迫ってきた定年に向けて、貯金ゼロから奮起し1000万円程度の資金を築ければ退職金と公的年金を合わせてなんとか無事に老後を送れる見通しがつきます。

50代からの運用は、ゴルフでいうといきなりグリーンに乗っている状態です。いかに慎重にホールに入れるかを重視し、出来る限り損をしない運用をしましょう。

仮に50歳から10年間で1000万円を貯め、退職金2000万円と合わせて年平均4%の運用ができれば、10年間で1000万円以上の老後資金が作れる計算になります。定年後30年の人生設計を意識しながら運用していきましょう。

◇ライフプランも大切だけど…総合的な判断を

アセットクラス配分の基準としては、ライフプランだけではありません。

実際に、収入や支出、投資以外の資産状況、リスク許容度、投資経験などあらゆる視点から考える必要があります。

あなたの経済状況に基づいた総合的な視点でみるようにしましょう。

◆分散投資として「不動産」は非常に優秀

株や投資信託などを紹介しましたが、意外と手を出しやすいのは「不動産」です。

不動産は、自分が住む、人に貸す、売る、といった様々な活用ができる有形資産です。

リスクの分散として活用するにはとても使い勝手がいいのも事実。

これから空き家増加問題などが懸念されていますが、利用価値があり資産としての価値がある不動産であれば、それはあなたを守る砦になってくれるでしょう。

両親が病気になったり、親の介護が必要になったときなど、「不動産」を持っていれば生活はなんとかなります。

「不動産を持っている」という最大の強みも理解していただきたいです。

不動産を所有している人は、その不動産の価値を確認するためにも査定をしてみましょう。

所有してない人は、これからに向けて分散投資の準備を始めてみることをおすすめします。

不動産所有は何歳から始めても遅くない価値のある行動です。分散投資に興味がある方は、自自身の「住まい」について見直してみましょう。

◆まとめ│すぐに始められることからやってみよう

「資産運用」と「分散投資」について紹介しました。

資産運用を始める年齢も大切で、働き盛りと老後のライフプランを意識しておくと良いでしょう。

資産運用の中でも、必要となる住まいとしての「不動産」はいくつになっても価値があります。

大切な資産は一つの籠に盛るのではなく、分散して少しでもリスクを減らしましょう。

最後に、アインシュタインの名言で締めたいと思います。

「宇宙で一番強力は何かって?そりゃ金利の複利効果だよ」

by アルバート・アインシュタイン